作为“Go Global”系列的开始,我们将与大家分享几个最热门的国家,美国——世界最大的经济实体,沙特——中东的经济中心,墨西哥——进入美洲的腹地,新加坡——东南亚的商业枢纽。在国别指南中,我们会从设立和维护公司、用工、税务、行业限制、数据保护等方面,将企业最关心的成本和风险事项,以简明扼要的方式呈现给读者。

“Go Global”系列除了将不断更新国别指南,还会与读者分享针对特定行业的全球化法律方案,并就税务规划、知识产权战略、供应链安全、投资保护、数据流动与安全、海外用工等问题做专题分享。

国别指南——新加坡

目录

一、经营主体设立

二、用工要求

三、基本税负

四、优惠政策

五、数据保护与合规

六、实用信息源

一、经营主体设立

(一)主要组织形式

外国公司在新加坡投资设立企业的形式主要有:公司(Company)、分公司(Branch)、公司代表处(Representative Office)等。[1]具体内容如下:

-

公司:外国公司及外国自然人可以在新加坡注册公司,并成为新加坡公司的唯一股东。公司的主要类型包括豁免私人公司(Exempt Private Company)、私人公司(Private Company)和股份公司(Public Company)。

(1)豁免私人公司:公司股份不得由法人实体持有[2],且不超过20名股东。该公司类型通常适用于初创公司。

(2)私人公司:不超过50个自然人和/或法人股东。

(3)股份公司:50个以上自然人和/或法人股东。

-

分公司:分公司是外国公司的延伸,必须有当地居民(新加坡公民、新加坡永久居民或者持有就业准证/原则同意书/家属准证,以下简称“当地居民”)的授权代表。分公司的责任延伸到母公司,且没有资格享受与当地实体相同的税收优惠,例如起步公司税收优惠(请见后文第四节)。

- 代表处:代表处仅作为外国实体的市场调研和可行性研究的临时安排。代表处不能产生收入或招揽业务,因此不必纳税。代表处自其成立之日起,最多在新加坡存续3年,并且每年在新加坡国际企业发展局评估后更新登记。[3]

(二)最低注册资本和出资要求

新加坡注册公司是实缴制,注册新公司最低缴足资本为1新元,约5人民币。[4]但为便于符合银行开户条件,默认填写5,000新元起。[5]

对于银行开户事项,以星展银行为例,新加坡注册公司可通过线上系统申请开户。线上系统所需文件包括:公司全部董事及其他特定人士的身份证明、董事会决议、公司章程、开户问卷等材料。[6]

(三)本地股东和董事要求

-

股东要求:公司可以由外国公司或外国自然人100%持有。[7]

-

董事要求:公司至少有一名董事是当地居民,该董事必须年满18周岁。

- 其他要求:公司至少有一名秘书的主要或唯一居住地是新加坡。[8]公司秘书负责公司的管理工作,需确保公司所有董事和股东知悉其法定义务,例如提交年度申报表。[9]

(四)实际经营地址

公司实际经营地址可以与注册地址不同。但是,注册地址必须确保在每个工作日的正常营业时间内向公众开放至少3小时。未遵守规定的公司和董事可能被处以最高5,000新元的罚款。[10]

(五)外汇管制

新加坡无外汇管制,资金可自由流入流出。外资公司在新加坡各大银行,如星展银行、大华银行、华侨银行等均可申请开立多币种外汇账户。公司利润汇出无限制也无特殊税费,预提税除外。[11]

对于预提税,是指新加坡公司向非居民公司或个人支付指定性质(例如,特许权使用费,利息,技术服务费等)的款项必须预扣一定比例的付款,并将预扣金额支付给新加坡税务局。例如,特许权使用费的预提税为10%,租金或其他动产的使用的预提税为15%,股息红利的预提税为0%。[12]

二、用工要求

(一)本地员工人数和比例要求

新加坡通过限制工作签证的发放控制本地员工人数和比例的要求。具体而言,就业准证无外劳比例限制;S准证、劳务准证在制造业、建筑业、海事业、加工业、服务业等领域中,存在外劳比例限制。限制比例根据签证种类及行业确定。例如,S准证的服务业的外劳比例顶限为10%,劳务准证的制造业的外劳比例顶限为60%。[13]

(二)外国人签证

新加坡外国人工作准证主要分为就业准证(Employment Pass,EP)、S准证(S Pass,SP)、劳务准证(Work Permit,WP)三类,截至本文时,申请EP的最低薪水要求为5,000新元/月,申请SP为3,150新元/月,申请WP无最低薪水要求。外籍人士在新加坡必须持有工作准证才能工作,否则被视为非法务工。

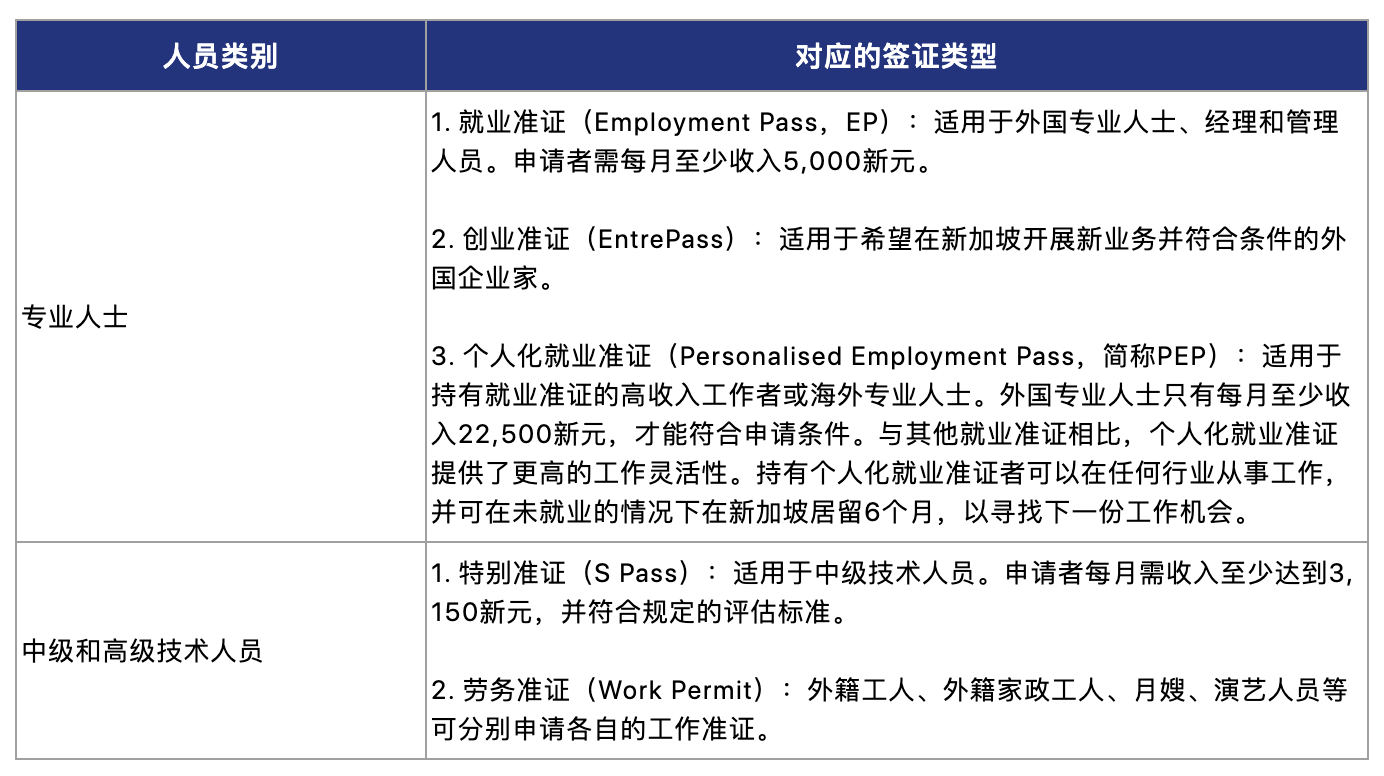

新加坡具体的签证类型详情如下表:

对于就业准证,雇主或由雇主委托的中介公司可通过新加坡人力资源部的就业准证网上申请网站https://www.mom.gov.sg/passes-and-permits/work-permit-for-foreign-worker/apply-for-work-permit提出拟聘用外籍人员的工作许可申请,人力资源部签发相应的工作许可后,外籍人员方可入境工作。申请资料包括申请人护照信息及复印件、申请人学历证明、雇主的企业简况等相关文件。[14]

此外,新加坡推出了全球商业投资者计划(GIP)[15],具有丰富的商业经验记录的投资者若有意在新加坡进行投资、实现增长,则可通过全球商业投资者计划取得新加坡永久居民身份。

对于新加坡永久居民身份的申请,新加坡移民局会综合考虑申请者与新加坡的联系程度、经济贡献能力、学历背景、家庭结构、年龄、申请者在新加坡生活的时间长度。[16]

(三)薪资成本

新加坡无最低工资标准(但申请工作准证须满足若干最低工资标准)。2023年新加坡居民月工资平均数为5,197新元。[17]

(四)解除劳动关系的条件和成本

雇主必须根据劳动合同的约定来终止雇佣关系。如无明确规定,雇主应遵守《雇佣法令》中的最低标准。例如,雇主无需任何理由即可解除与雇员的劳动关系,但必须给予足够的通知期或支付相应的补偿金。[18]

雇主应给予的法定通知期为1日至4周不等,根据雇员的服务年限确定。根据《雇佣法令》第10条,如雇员受雇少于26星期,则须至少提前1日通知;如雇员受雇26星期以上但少于2年,则须至少提前1星期通知;如雇员受雇2年或以上但少于5年,则须至少提前2星期通知;如雇员受雇5年或以上,则须至少提前4星期通知。[19]

若雇员存在违反劳动合同的行为(如连续两天以上未经请假缺勤),则雇主可在不发出解除通知的情况下解除雇佣关系。[20]如雇主计划即刻解除劳动关系,雇主应向另一方支付一笔相等于雇员在通知期内按总薪酬计算的薪金总额的款项作为经济补偿。

此外,雇主不能以年龄、性别、种族、宗教等为理由歧视或解雇雇员。

三、基本税负

新加坡主要按照属地原则征税。任何人(包括公司和自然人)在新加坡发生或来源于新加坡的收入,或在新加坡取得或被视为在新加坡取得的收入,都属于新加坡的应税收入。另外,在新加坡收到的境外赚取的收入也须缴纳所得税,有税务豁免的除外(如:股息、分公司利润、服务收入等)。

新加坡主要税种有:企业所得税、个人所得税、消费税、房产税、印花税等。此外,还有对引进外国劳工的新加坡公司征收的劳工税。[21]

(一)个人所得税

新加坡个人所得税采取累进制税率。新加坡税收居民自然人的个人所得税按照应税所得的高低适用不同税率水平,征税范围涵盖受雇所得、财产租赁、股息等。自 2024 纳税年度起,应税所得低于20,000新元的适用税率 0%,应税所得超过 1,000,000 新元的适用24%税率。[22]

新加坡居民的个人所得税详情如下:

对于非新加坡居民的个人所得税,按照收入类型主要分为以下两方面:

-

就业收入的税收:非居民的就业收入按15%的统一税率或居民累进税率征税,以较高的税率为准。

- 董事费、咨询费和其他所有收入的税收:非居民个人的税率目前为24%。它适用于所有收入,包括物业租金收入、养老金和董事费,但就业收入和某些按较低的预扣税率征税的收入除外。[23]

(二)企业所得税

新加坡对内外资企业实行统一的企业所得税政策。

无论是新加坡本地公司还是外国公司,公司均应按其应税收入的17%统一税率缴纳企业所得税。自2020年起,应税收入的前10万新元可享受75%税收减免,接下来的10万-19万新元应税收入可享受50%的税收减免。[24]

(三)增值税(消费税或其他类似流转税)

从事提供货物和劳务服务且年应税营业额在100万新元以上的纳税人,应进行消费税的纳税登记。

消费税的税率为8%。[25]出口商品和服务被归为国际服务,消费税为0%;出售和租赁无家具的住宅物业、进口和本地供应贵重金属的投资、金融服务豁免消费税;商品在海外进行销售、私人交易等不适用消费税。

从2023年1月1日起,从海外运来新加坡的所有低值产品(低于400新元)也将征收消费税。[26]

(四)其他主要税种

-

数字税:自2020年1月1日起,在全球年营业额超过100万新元的海外数字服务提供商,如在12个月内向新加坡客户销售价值超过10万新元的数字服务,必须在新加坡消费税系统注册并缴纳7%消费税。

-

印花税:在新加坡境内签署的特定书面文件,应在文件签署之日起14日内缴纳印花税;在新加坡境外签署的文件,应在新加坡收到文件的30日内缴纳印花税。特定书面文件包括与不动产和股份有关的书面文件。具体而言,与不动产有关的文件包括不动产的买卖、交换、抵押、信托、出租等;与股份有关的文件包括股份的派发、转让、赠予、信托、抵押等。

- 碳排放税:任何每年排放等于或超过2.5万吨二氧化碳当量温室气体的工业设施都必须注册为应税单位。自2024年起,碳排放税税率为每吨温室气体25新元,且此后每年将持续调涨。[27]

四、优惠政策

(一)鼓励的行业

根据新加坡政府公布的2010年长期战略发展计划,电子、石油化工、生命科学、工程、物流等9个行业被列为奖励投资领域。[28]

(二)税收优惠

新加坡引进外资优惠政策的主要依据是《公司所得税法案》和《经济扩展法案》以及每年政府财政预算案中涉及的一些优惠政策。[29]主要包括:

-

起步公司税收优惠。新成立的公司享有减免税,在成立后的首3个纳税年度,新公司初始收入的应纳税的30万新元可免税。

-

先锋企业奖励。享有先锋企业称号的公司,自投产之日起,其从事先锋活动取得的所得可享受不超过15年免征所得税的优惠待遇。

-

发展和扩展奖励。一定基数以上的公司所得可享受5%-15%的公司所得税率,为期10年,最长可延长到20年。

-

全球贸易商计划。对以新加坡为基地从事国际贸易的任何公司,符合要求的贸易收入提供5%或10%的优惠公司税率,为期3-5年。

- 研发业务优惠。企业在新加坡发生的研发费用可享受最多150%的扣除,并对从事研发业务的企业每年给予一定金额的研发资金补助。

五、数据保护与合规

(一)数据保护立法情况及适用范围

新加坡于2012年通过《个人数据保护法》(Personal Data Protection Act),并在此基础上陆续发布了一系列附属法规,较为突出的是《2021个人数据保护条例》(Personal Data Protection Regulations 2021),《个人数据保护法》及其附属法规构建了新加坡的个人数据保护法律体系,保护公民的个人信息。

《个人数据保护法》适用于所有私人组织(包括个人、公司、社团等法人或非法人)收集、使用和披露个人数据的行为,无论该组织是否在新加坡设立或设立营业地,只要该组织做出以下数据处理行为,均应当适用《个人数据保护法》[30]:

-

在新加坡处理个人数据(包括新加坡居民及非新加坡居民的个人数据);

- 处理新加坡居民个人信息。

同时,《个人数据保护法》明确了不适用于《个人数据保护法》的数据处理行为[31],具体包括:以个人或家庭身份行事的个人;受雇于组织、代表组织行事的员工;政府机构(不包括代表政府机构行事的私营机构);业务联络信息;已存在至少100年的记录中的个人数据;已去世10年以上个人的个人数据。

(二)数据处理的合法性基础

《个人数据保护法》第13条规定,组织必须征得个人同意才能收集、使用或披露个人数据。个人可以撤销同意;撤销同意后,组织必须停止处理个人数据。数据处理行为的合法性基础具体分为以下三类[32]:

1. 同意

个人同意收集、使用或披露其个人数据,但不超出向其提供产品或服务的合理范围。

2. 视为同意

当个人出于某种目的自愿提供其个人数据时,可以被视为已同意,具体情形分为以下三类:

(1)自愿提供行为:个人自愿为某一目的主动向组织提供个人数据,并且该自愿提供的行为是合理的,则视为同意;

(2)为履行合同所必需而向第三方提供数据:为履行个人与公司之间的合同,组织可以将个人数据提供给第三方,该第三方还可以向后续其他组织进一步披露该个人数据;

(3)通知视为同意:在满足特定条件情况下,组织在履行告知等义务后,如果个人未表示不同意,则可以视作同意。

3. 无需获取同意的情形

在下述情形无需获取同意:

(1)为履行已经订立的合同、或是在签订合同前采取的行为所必需;

(2)为保护数据主体或其他自然人的重大利益(例如拯救他人生命或重大财产利益)所必需;

(3)为履行法律规定的义务所必需;

(4)为维护公共利益,或基于官方授权履行某些任务所必需;

(5)为公司或者第三方所追求的合法利益所必需,但此利益不得超过数据主体(特别是儿童)享有的基本权利以及自由;

(6)为业务改进之目的所必需,包括改进、增强或开发新的产品或服务,业务运营方法或流程,了解个人的行为偏好,或为个人定制商品或服务;

(7)为从事商业资产交易。

(三)数据处理者的义务

根据《个人数据保护法》,有关组织在新加坡开展与收集、使用或披露个人数据相关的数据处理活动时,必须遵守以下10项数据保护义务:

-

知情同意义务[33]:组织收集、使用或披露个人数据之前应当征得个人的同意。

-

目的限制义务[34]:组织应当在适当的目的下收集、使用或披露个人数据。

-

告知义务[35]:组织应当告知个人收集、使用或披露个人数据的目的。

-

访问和更正义务[36]:组织应当相应个人的要求,协助访问和更正其个人数据。

-

准确性义务[37]:组织应当做出合理的努力,以确保收集的个人数据是准确和完整的。

-

保护义务[38]:组织应当采取合理、安全的手段来保护其控制的个人数据。

-

保留限制义务[39]:在目的已经实现或不再需要保留(个人数据)时,组织应当尽快删除包含个人数据的文件,或将数据匿名化。

-

传输限制义务[40]:除非符合《个人数据保护法》规定的要求,组织不得将个人数据传输到新加坡以外的国家或地区。

-

数据泄露通知义务[41]:如果发生数据泄露时间,组织应当进行评估,如果经过评估认为该次泄露需要告知,组织应告知受影响的个人和/或PDPC。

- 问责义务[42]:组织必须实施必要的政策和程序,以履行其在《个人数据保护法》下的义务,包括任命数据保护官(DPO)和制定数据保护规范。

(四)数据跨境传输合规要求

根据《个人数据保护法》第26条,新加坡原则上禁止组织将个人数据跨境传输至境外,但满足下列条件之一可以跨境传输:

-

与境外接收方签订数据传输协议,约定保护义务;

-

签订具有约束力的集团公司规则(BCRs);

- 接收方取得特定的数据保护认证,包括有效的亚太经合组织跨境隐私规则(APEC CBPR)体系[43]的认证,或针对数据处理者的亚太经合组织处理者隐私(APEC PRP)体系的认证[44]。

如果存在下列特殊情况,新加坡允许跨境传输个人数据:

-

取得个人对于数据跨境传输的同意或视为同意;

-

基于个人合法利益(为个人生命健康所必需)或国家利益所需,且传输方已采取合理措施避免该等个人数据被接收方用于其他目的;

- 传输的个人数据已经在新加坡公开。

(五)法律责任

如果组织违法处理个人数据,需要承担法律责任,主要包括以下方面[45]:

-

停止违反《个人数据保护法》收集、使用或披露个人数据的行为;

-

销毁违反《个人数据保护法》收集的个人数据;

-

提供访问或更正个人数据的权限;

- 罚款:罚款数额最高为100万新元;如果在新加坡年营业额超过1000万新元,罚款最高不超过其在新加坡的年营业额的10%。

六、实用信息源

- 商务部对外投资和经济合作司等三部门联合出具的《对外投资合作国别(地区)指南之新加坡(2022年版)》:https://www.mofcom.gov.cn/dl/gbdqzn/upload/xinjiapo.pdf

- 国家税务总局发布的《中国居民赴新加坡共和国投资税收指南》:https://www.chinatax.gov.cn/chinatax//n810219/n810744/n1671176/n1671206/c2582367/5116191/files/e6ab77fef5574cfcb77dbc36ee61d669.pdf

- 新加坡经济发展局:https://www.edb.gov.sg/

- 新加坡税务局:https://www.iras.gov.sg/

- 新加坡移民局:https://www.ica.gov.sg/

- Enterprise Singapore:https://www.enterprisesg.gov.sg/

- 中华人民共和国驻新加坡共和国大使馆翻译的《新加坡共和国雇佣法令》

- 星展银行:https://www.dbs.com.sg/

- 新加坡个人数据保护委员会:https://www.pdpc.gov.sg/

- 新加坡个人数据保护法:https://sso.agc.gov.sg//Act/PDPA2012

注释:

[1] 新加坡经济发展局,Guide to Setting Up Your Business in Singapore, p8. Available at https://www.acra.gov.sg/how-to-guides/setting-up-a-local-company

[2] 新加坡经济发展局,Guide to Setting Up Your Business in Singapore, Exempt Private Company: 20 members or less and no corporation holds beneficial interest in the company’s shares. Available at https://www.acra.gov.sg/how-to-guides/setting-up-a-local-company

[3] Enterprise Singapore, Setup Representative Office: https://roms.enterprisesg.gov.sg/

[4] 新加坡经济发展局:快速设立公司,详情请参见https://www.edb.gov.sg/cn/why-singapore/business-friendly-environment.html

[5] 以星展银行为例,详情请参见https://www.dbs.com.sg/sme/day-to-day/accounts/fixed-deposit-account

[6] DBS, Document Checklist for Private Limited Companies, https://www.dbs.com.sg/documents/276102/282858/account-opening-checklist.pdf

[7] 新加坡经济发展局,Guide to Setting Up Your Business in Singapore, p8. Available at https://www.acra.gov.sg/how-to-guides/setting-up-a-local-company

[8] 商务部对外投资和经济合作司等三部门,《对外投资合作国别(地区)指南之新加坡(2022年版)》,第77页。

[9] ACRA (Accounting and Corporate Regulatory Authority), Appointing Directors, Company Secretary and Other Key Personnel, https://www.acra.gov.sg/how-to-guides/setting-up-a-local-company/appointing-directors-company-secretary-and-other-key-personnel

[10] ACRA(Accounting and Corporate Regulatory Authority), Registered Office Address, https://www.acra.gov.sg/how-to-guides/setting-up-a-local-company/registered-office-address#:~:text=You%20must%20provide%20an%20office,registers%20and%20records%20are%20kept.

[11] 商务部对外投资和经济合作司等三部门,《对外投资合作国别(地区)指南之新加坡(2022年版)》,第28页。

[12] Inland Revenue Authority of Singapore, Overview of Withholding Tax, available at https://www.iras.gov.sg/taxes/withholding-tax/basics-of-withholding-tax/overview-of-withholding-tax-(WHT)

[13] 商务部对外投资和经济合作司等三部门,《对外投资合作国别(地区)指南之新加坡(2022年版)》第51页。

[14] 商务部对外投资和经济合作司等三部门,《对外投资合作国别(地区)指南之新加坡(2022年版)》第84页。

[15] 新加坡经济发展局:全球商业投资者计划,详情请参见https://www.edb.gov.sg/cn/how-we-help/global-investor-programme.html

[16] Immigration & Checkpoints Authority, Becoming a Permanent Resident, https://www.ica.gov.sg/reside/PR/apply

[17] Ministry of Manpower, Summary Table: Income, available at https://stats.mom.gov.sg/Pages/Income-Summary-Table.aspx

[18] 驻新加坡使馆法律为领保服务系列参考资料:《新加坡共和国雇佣法令》,http://sg.china-embassy.gov.cn/lsfw_0/lsxz/265a_1/265aa/202302/P020230202477173331012.pdf

[19] Employment Act, Article 10.

[20] Employment Act, Article 13(2), 15(2).

[21] 新加坡经济发展局、新加坡福智霖集团:《新加坡经商指南》,2021年8月25日修订版,available at https://www.edb.gov.sg/content/dam/edb-zh/setting-up-in-singapore/business-guides/tax-policies/Tax-policies-cn.pdf

[22] Inland Revenue Authority of Singapore, Individual Income Tax rates, https://www.iras.gov.sg/taxes/individual-income-tax/basics-of-individual-income-tax/tax-residency-and-tax-rates/individual-income-tax-rates

[23] 同上注。

[24] 新加坡经济发展局、新加坡福智霖集团:《新加坡经商指南》,2021年8月25日修订版,第4页,available at https://www.edb.gov.sg/content/dam/edb-zh/setting-up-in-singapore/business-guides/tax-policies/Tax-policies-cn.pdf

[25] Inland Revenue Authority of Singapore, Prevailing GST Rate, https://www.iras.gov.sg/taxes/goods-services-tax-(gst)/basics-of-gst/current-gst-rates

[26] 新加坡税务局,https://www.iras.gov.sg/taxes/goods-services-tax-(gst)/consumers/gst-on-imported-low-value-goods

[27] https://www.trade.gov.tw/Pages/Detail.aspx?nodeID=45&pid=771870

[28] 商务部:新加坡对外国投资的市场准入相关情况,http://sg.mofcom.gov.cn/article/sxtz/201812/20181202821089.shtml

[29] 商务部对外投资和经济合作司等三部门,《对外投资合作国别(地区)指南之新加坡(2022年版)》第37页。

[30] 《个人数据保护法》Part 1 Preliminary 第1-4条

[31] 《个人数据保护法》第4条

[32] 《个人数据保护法》Part 4 第13-17条

[33] 《个人数据保护法》第13-17条

[34] 《个人数据保护法》第18条

[35] 《个人数据保护法》第20条

[36] 《个人数据保护法》第21、22、22A条

[37] 《个人数据保护法》第23条

[38] 《个人数据保护法》第24条

[39] 《个人数据保护法》第25条

[40] 《个人数据保护法》第26条

[41] 《个人数据保护法》第26条

[42] 《个人数据保护法》第11、12条

[43] 亚太经合组织的跨境隐私规则体系(Cross-Border Privacy Rules,下称“CBPR”)是由政府支持的数据隐私认证体系,获得CBPR认证可以作为私营主体自身数据保护水平的证明,从而可以在CBPR的成员国之间传输个人数据。

[44] 据截止目前获得认证的情况,新加坡的主体可以向位于美国、日本持有CBPR、PRP认证的公司跨境传输个人数据。

[45] 《个人数据保护法》第48I、48J条